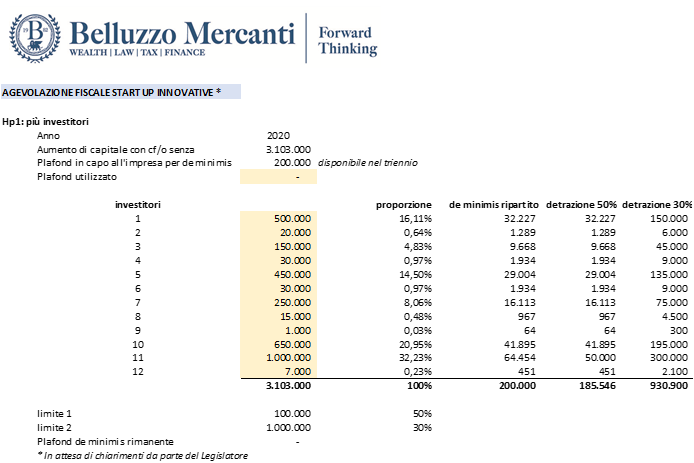

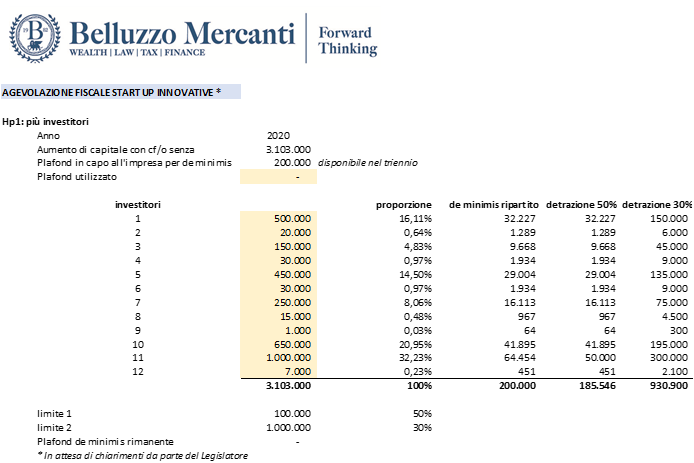

La nuova agevolazione è concessa nei limiti del plafond disponibile in capo all’impresa in relazione agli aiuti di Stato concessi a titolo di de minimis, il cui ammontare è pari a euro 200.000 nell’arco di tre esercizi.

La detrazione IRPEF è pari al 50% della somma investita dal contribuente, persona fisica, nel capitale sociale, fino ad un massimo, per ciascun investitore, di:

- euro 100.000 annui e quindi euro 50.000 detratti per investimenti in start-up innovative;

- euro 300.000 annui e quindi euro 150.000 detratti per investimenti in PMI innovative.

L’investimento può essere effettuato direttamente dal contribuente persona fisica oppure indirettamente per il tramite di organismi collettivi del risparmio. Il Decreto non ha quindi ammesso gli investimenti effettuati per il tramite di società di capitali che investono prevalentemente in start-up o PMI innovative.

Per beneficiare dell’agevolazione, le imprese beneficiarie devono presentare, tramite l’apposita piattaforma informatica predisposta dal Ministero dello Sviluppo economico, un’istanza on line entro il 30/04/2021 per gli investimenti effettuati nel 2020. A regime l’istanza dovrà essere presentata con le medesime modalità telematiche, ma prima dell’effettuazione degli investimenti.

Ad oggi rimangono diverse zone d’ombra, ed è auspicabile un intervento da parte del Legislatore, con particolare riferimento ai seguenti aspetti:

- come può l’investitore che interviene attraverso i portali di equity crowdfunding essere a conoscenza del plafond disponibile in capo alla start-up?

- in caso di cap table numerose, il cui investimento totale è maggiore di euro 200.000, il decreto attuativo non chiarisce se l’agevolazione al 50% vada applicata agli investitori che per primi ricoprono l’ammontare stabilito dal regime de minimis o se la stessa vada distribuita pro quota a tutti i partecipanti alla campagna?

- Il Decreto parla di alternatività della detrazione (30% vs 50%) e non di cumulabilità. Di conseguenza, chi decide quale detrazione applicare? E come deve essere trattata la quota di investimento in start-up che eccede il plafond?

Di seguito un breve esempio: